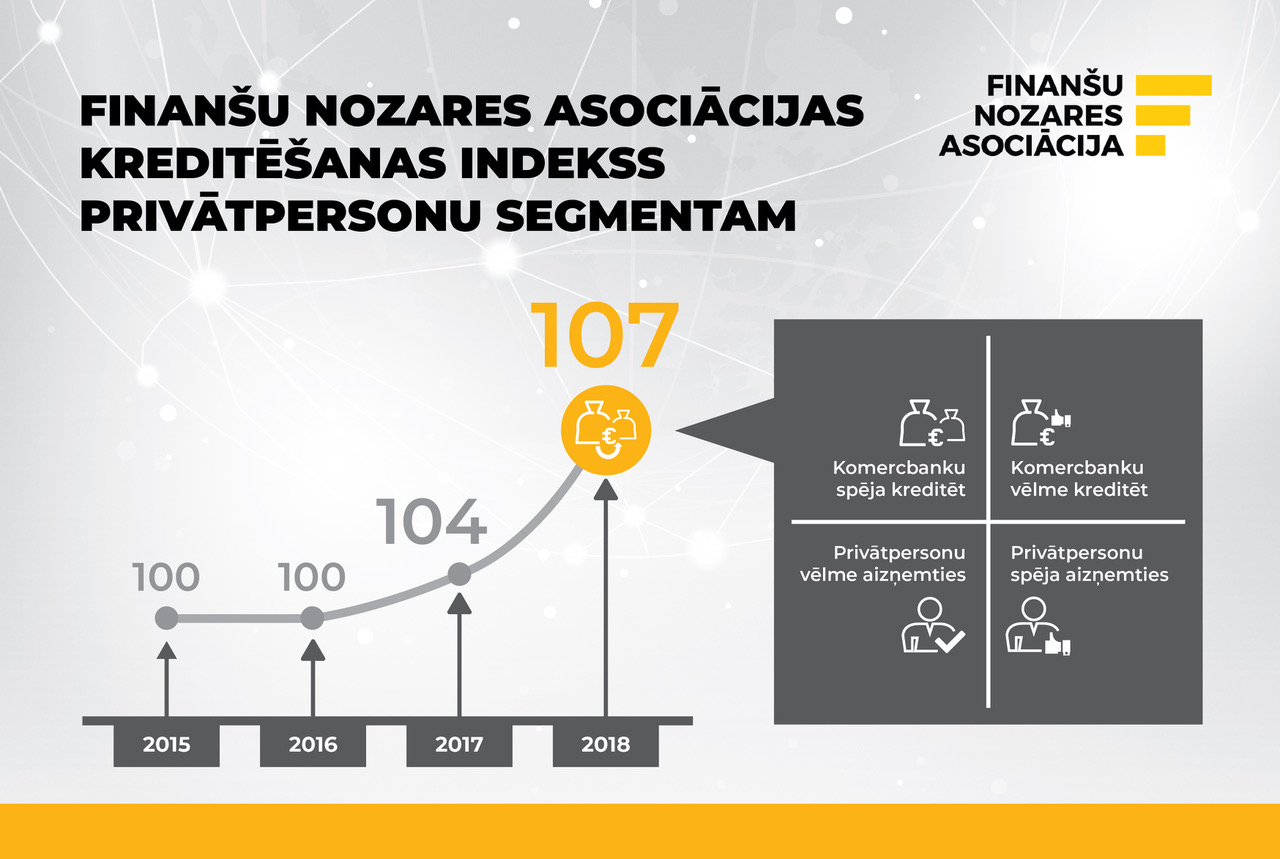

Saskaņā ar Finanšu nozares asociācijas izstrādātā indeksa rezultātiem 2018. gadā kreditēšana privātpersonu segmentā turpinājusi pozitīvu dinamiku, paaugstinoties no 104 punktiem 2017. gadā uz 107 indeksa punktiem pērn. Izaugsme bijusi vien nedaudz lēnāka nekā gadu iepriekš. Vērtējot privātpersonu spēju un vēlmi aizņemties, tā 2018. gadā piedzīvojusi līdz šim straujāko kāpumu, liekot indeksa rādītājiem sasniegt 123 punktus (+15 indeksa punkti) un 111 punktus (+9). Ievērojamo kāpumu abās jomās sekmējusi gan stabilā ekonomiskā izaugsme, kas atspoguļojas augošajā iekšzemes kopproduktā, gan bezdarba līmeņa samazināšanās un atalgojuma pieaugums.

"Labklājības līmeņa un ienākumu pieauguma ietekmi uz iedzīvotāju finanšu stabilitāti un kopējo noskaņojumu aizvadītajā gadā uzskatāmi apliecina ne tikai statistikas rādītāji, bet arī pieprasījuma pieaugums pēc aizdevumiem. Lai gan kredītu izsniegšanas nosacījumi privātpersonām iepriekšējā gada laikā būtiski nav mainījušies, to aizņemties gribētāju skaits, kas, piemēram, vēlējās ar aizdevuma palīdzību iegādāties mājokli, stabili pieaudzis. Būtiska loma, protams, bijusi arī dažām valsts īstenotām aktivitātēm, piemēram, 2018. gadā tika paplašināta "Altum" atbalsta programma mājokļu iegādei, kas ļāva saņemt hipotekāro kredītu ar atvieglotiem nosacījumiem ne tikai ģimenēm ar bērniem, bet arī jaunajiem speciālistiem," skaidro Finanšu nozares asociācijas Kreditēšanas komitejas līdzpriekšsēdētājs, "Swedbank" Hipotekārās kreditēšanas atbalsta daļas vadītājs Baltijā Ainars Balcers. Viņš arī norāda, ka, neskatoties uz augošo vēlmi aizņemties, iedzīvotāji aizvien rūpīgāk izsver savas iespējas un lēmumu par kredītu pieņem, izvērtējot tā ilgtermiņa ietekmi uz mājsaimniecības budžetu. Tas apliecina, ka sabiedrības izpratne par atbildīgu aizņemšanos ir uzlabojusies.

Kā liecina Finanšu nozares asociācijas kreditēšanas indekss privātpersonu segmentā, 2018. gads izmaiņas nesis arī finanšu sektorā. Komercbanku spēja kreditēt pērn sarukusi par 8 indeksa punktiem, ko ietekmēja gan banku sektorā notikušās strukturālās pārmaiņas, gan atsevišķu banku biznesa stratēģijas maiņa, kā rezultātā bankās sarucis noguldījumu apjoms. Savukārt riska apetīte un prasības privātpersonām iepriekšējā gada laikā nav mainījušās, līdz ar to arī banku vēlme kreditēt saglabājas teju pērnā gada līmenī. "Kopumā var teikt, ka privātpersonu segmentā kreditēšanas vide pērn uzrādījusi veselīgu potenciālu, taču atsevišķās jomās, piemēram, studiju un studējošo kreditēšanā tendences liecina par nepieciešamību pēc uzlabojumiem," saka Balcers.

Finanšu nozares asociācija vērtē kreditēšanas tirgu un atsevišķus tās segmentus, kā arī kopā ar valsts un nevalstiskā sektora partneriem strādā pie izmaiņām, lai veicinātu labvēlīgākas vides veidošanu. Pērn izstrādāts arī priekšlikums studiju un studējošo kreditēšanas sistēmas pilnveidei. "Aizvadītā gada beigās izsniegto studiju un studējošā kredītu portfelis veidoja ap 64 miljoniem eiro, kas ir visai pieticīgs rādītājs, salīdzinot, piemēram, ar patēriņa kredītu apjomu jauniešiem studiju vecumā. Saskaņā ar studentu aptaujas datiem 50% studenti savulaik ir izskatījuši studiju un studējošo kredītu kā līdzekli, ar kura palīdzību segt studiju vai ikdienas izmaksas. Tajā pašā laikā gandrīz puse no viņiem šim finanšu atbalsta veidam nav pat pieteikušies, tostarp tādēļ, ka nespēja atrast privāto galvotāju. Tas liecina par nepieciešamību uzlabot valsts galvoto studiju un studējošo kreditēšanas sistēmu, padarot to vienkāršāku un efektīvāku, lai augstākā izglītība Latvijā būtu pieejama ikvienam, kas vēlas to iegūt," skaidro Finanšu nozares asociācijas Kreditēšanas komitejas līdzpriekšsēdētājs, "SEB bankas" valdes loceklis Kārlis Danēvičs.

Avots: Finanšu nozares asociācija

Finanšu nozares asociācijas kreditēšanas indekss privātpersonu segmentā ir unikāls un komplekss mērījums, kas raksturo Latvijas iedzīvotāju spēju un vēlmi aizņemties, kā arī banku sektora spēju un vēlmi kreditēt. Tā ietvaros kopumā analizēti 14 dažādi rādītāji, piemēram, maksājuma kavējumi, izmaiņas bezdarba līmenī, ēnu ekonomikas īpatsvars, banku sektora finanšu dati, patērētāju noskaņojums u. c., tādējādi veidojot pilnvērtīgu ainu par kreditēšanas kā ekonomikas dzinējspēka komplicētību. Finanšu nozares asociācija indeksu izstrādājusi, sadarbojoties ar virkni vadošo Latvijas speciālistu ekonomikas un kreditēšanas jomā, kā arī analizējot labākos starptautiskās prakses piemērus.

Finanšu nozares asociācija ir sabiedriska organizācija, kas pārstāv Latvijas finanšu, tehnoloģiju un saistīto nozaru uzņēmumus nacionālā un starptautiskā līmenī. Šobrīd Finanšu nozares asociācija apvieno lielāko daļu finanšu nozares uzņēmumu, t. sk. tehnoloģiju un saistīto nozaru uzņēmumus.