Lietuvas enerģijas gigants "Ignitis" jau pērn piesaistīja 450 miljonus eiro no akciju investoriem atjaunīgās enerģijas kapacitātes palielināšanai. Savukārt tagad otrais pretendents "Enefit Green" ir no Igaunijas, un Tallinas biržā plāno piesaistīt 115 miljonus eiro lielu kapitālu, lai aktīvāk attīstītu zaļās enerģijas ražošanu gan Baltijas valstīs, gan arī Polijā un Somijā. "Enefit Green" ir valsts kapitāla sabiedrības "Eesti Energia" meitas uzņēmums, un veiksmīga sākotnējā publiskā piedāvājuma (IPO) gadījumā esošā īpašnieka dalība kapitālā samazināsies no 100% līdz 83%, kas nozīmē, ka "Enefit Green" darbība arī turpmāk tiks koordinēta no "Eesti Energia" puses, arī jaunizveidotajā padomē 3 no 5 locekļiem pārstāvēs lielāko akcionāru.

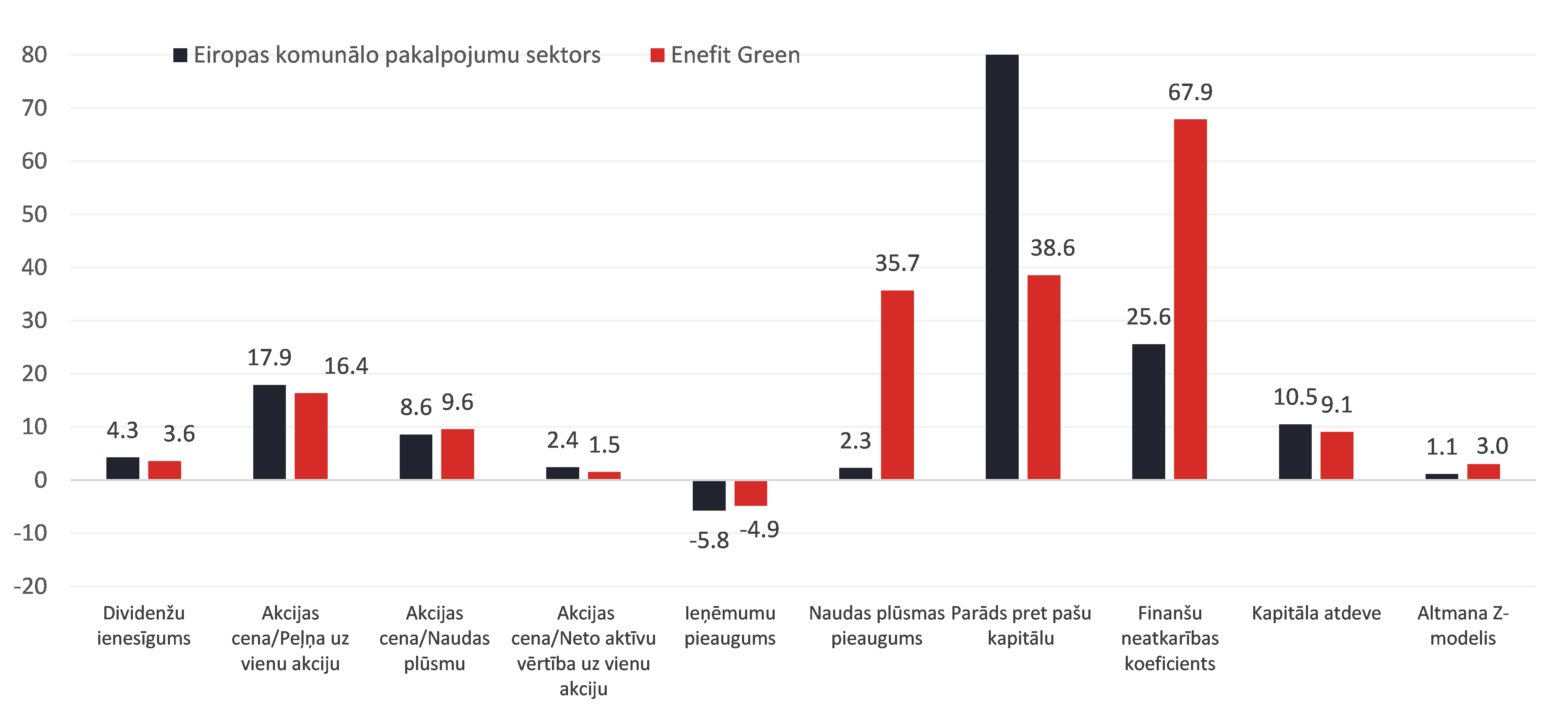

"Enefit Green" 87% no jaudas veido vēja parki un uzņēmums ir līderis Baltijā vēja enerģijas ražošanā. Uzņēmumam ir ambiciozi attīstības plāni – tas plāno palielināt atjaunojamās enerģijas ražošanas jaudu 2,3 reizes, no esošajiem 457MW līdz 1100MW 2025.gadā, ieguldot ap 600 miljoniem eiro, aktīvi būvējot vēja un saules parkus. Tā kā brīvais kapitāls bilancē ir tikai 11 miljoni eiro, uzņēmums aktīvi meklē iespējas piesaistīt kapitālu – gan biržā (ir plānots, ka "tīrais" piesaistītais kapitāls sasniegs 92 miljonu eiro), gan plāno piesaistīt arī banku finansējumu. "Enefit Green" bilance izskatās ļoti stabila, kas arī ļauj agresīvāk palielināt uzņēmuma finanšu sviru: pašu kapitāls sastāda ap 70% no kopējiem aktīviem, kamēr Eiropas uzņēmumu finanšu neatkarības rādītājs ir tikai 26%. Veicot salīdzinājumu pēc pašu kapitāla rentabilitātes rādītāja, ir redzams, ka "Enefit" neatpaliek no uzņēmumiem, kas darbojas Eiropā, pat neskatoties uz to, ka tam ir lielākā pašu kapitāla bāze – Eiropas uzņēmumiem rentabilitātes rādītājs ir 10,5%, "Enefit Green" – 9%.

"Enefit Green" var saukt par izaugsmes stāstu lēni augošā sektorā, jo zaļā enerģija, kas ir uzņēmuma fokuss, strauji attīstās, pateicoties gan globālajām tendencēm, gan arī ES likumdošanai. Pateicoties tik apjomīgam atbalstam, "Enefit Green" intensīvi izmanto ES grantus un citus atbalsta mehānismus: 2020. gadā granti sasniedza līdz pat 40% no uzņēmuma pārdošanas apjoma.

Taču "Enefit Green" gadījumā jārēķinās ar noteiktiem riskiem, kas varbūt ir mazāk izteikti pārējiem nozares uzņēmumiem, jo šobrīd tas atrodas izaugsmes stadijā pirms nozīmīgu investīciju veikšanas, kas varētu novest pie zemākās peļņas, ņemot vērā, ka šī sektora īpatnība ir augstā kapitāla intensitāte un to, ka pēdējos divos gados uzņēmums veica kapitāla ieguldījumus tikai par 8-11 miljoniem eiro.

Tomēr neskatoties uz apjomīgiem ieguldījumiem, uzņēmums dividendēs plāno sadalīt 50% peļņas, kas, protams, uzrunā daudzus dividendes mīlošus investorus. Pie IPO cenas dividenžu ienesīgums ir diezgan cienīgs, kaut tas ir zemāks nekā konkurentiem, bet atkal tas skaidrojas ar to, ka "Enefit Green" atrodas attīstības un ieguldīšanas fāzē.

Eiropas komunālo pakalpojumu sniedzēju un "Enefit" finanšu un novērtējuma rādītāju salīdzinājums

Avots: "Enefit Green" prospekts, "Thomson Reuters", "Alphinox" aprēķini

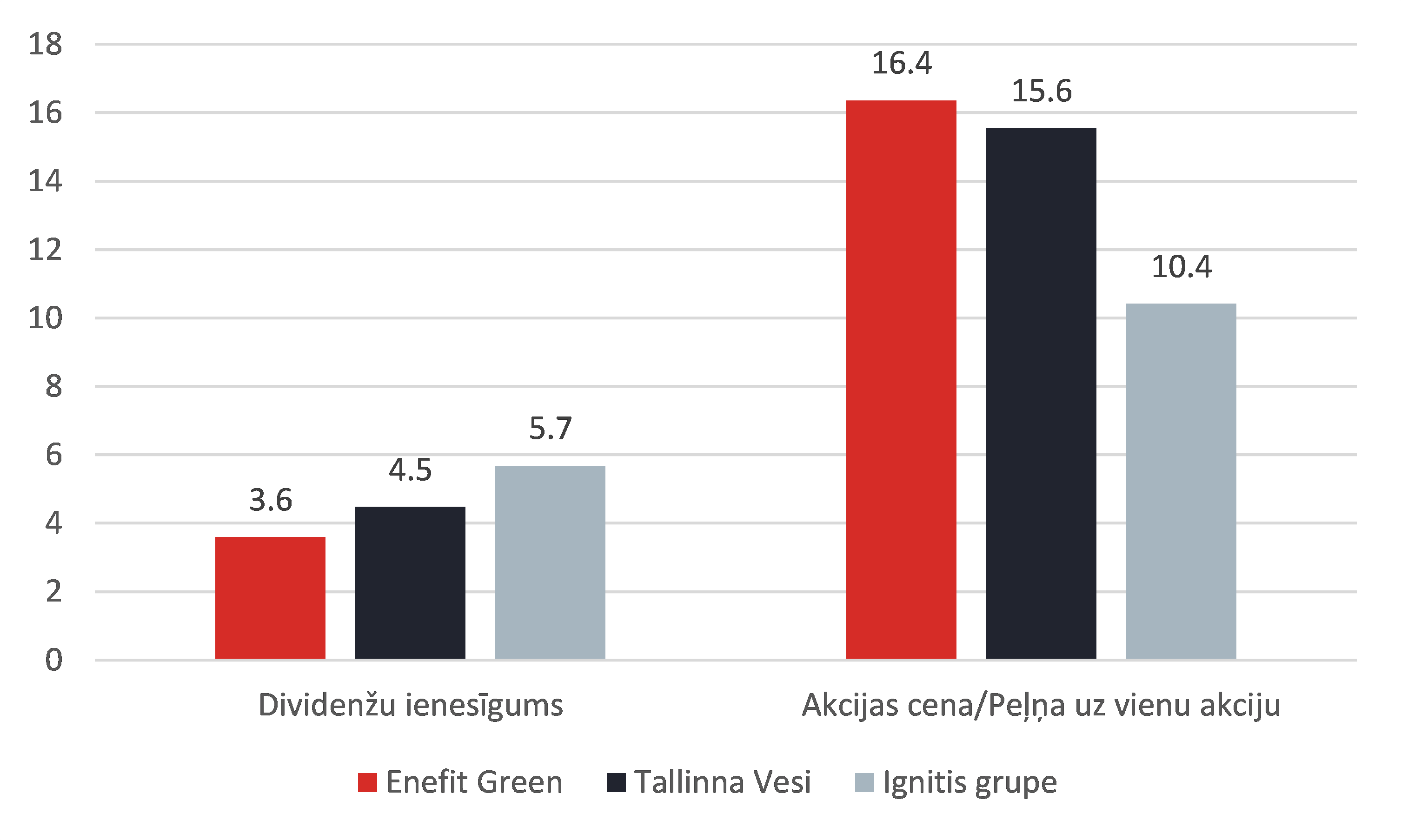

Salīdzinot "Enefit Green" sākotnējo piedāvājuma cenu ar līdzīgiem Eiropas uzņēmumiem pēc PE (cena/peļņa) rādītāja, var secināt, ka IPO piedāvāta cena izskatās diezgan pievilcīga. Savukārt Baltijas mērogā "Enefit Green" līdzīgu uzņēmumu fonā pēc šī paša rādītāja nebūt neizskatās pārāk lēts. Arī dividenžu ienesīgums ir nedaudz zemāks, bet arī izaugsmes potenciāls "Enefit Green" ir salīdzinoši augstāks, pateicoties ambicioziem vadības plāniem.

Baltijas komunālo pakalpojumu sniedzēju dividenžu ienesīgums un cena/peļņa rādītājs

Avots: "Enefit Green" prospekts, "Thomson Reuters", "Alphinox" aprēķini

Vērtējot "Enefit Green" IPO pievilcīgumu, investoriem būtu arī jārēķinās ar noteiktiem operacionāliem riskiem, tādiem kā neprognozējami laika apstākļi vēja un saules enerģijas ražošanai, elektrības cenu svārstīgums, kā arī nestabila peļņa apjomīgu ieguldījumu dēļ. Jāsecina, ka investoriem IPO piedāvātā cena izskatās diezgan samērīga, ņemot vērā uzņēmuma attīstības plānus, tā finanšu stāvokli un esošās globālās tendences zaļās enerģijas jomā.

Atruna: Šis viedoklis ir paredzēts tikai informatīviem nolūkiem, un tas nav nedz piedāvājums, nedz ieteikums veikt jebkāda veida darījumus vai pirkt vai pārdot vērtspapīrus vai finanšu produktus visplašākajā nozīmē. "Enefit Green" sākotnējā publiskā piedāvājuma (IPO) novērtēšana tiek veikta neatkarīgi. AS "Alphinox Quality" un tās darbinieki nepiedalās " Enefit Green" IPO. AS "Alphinox Quality" neuzņemas atbildību par publicētā viedokļa satura izmantošanas vai neizmantošanas sekām.