Kāds komiķis reiz teicis: "Ieguldiet inflācijā, tā ir vienīgā, kas pieaug," – tāda iespēja tiešām būtu noderējusi 2022. gadā, kad augstas inflācijas un pieaugošu procentu likmju apstākļos gan akcijas, gan obligācijas ieguldītājiem sagādāja vilšanos. Taču kopš pagājušajā gada inflācija ir strauji samazinājusies un nu jau ir zemāka par Eiropas Centrālās bankas (ECB) noteikto procentu likmju līmeni. Tādējādi monetārā politika ir kļuvusi ierobežojošāka un bremzē ekonomisko aktivitāti. Attiecīgi, ECB nākošais uzdevums būs laicīgi samazināt procentu likmes, lai izpildītu tā saukto "mīksto piezemēšanos", kad inflācija tiek atgriezta 2% līmenī, neizraisot recesiju. Tā kā obligāciju cenas mainās pretēji procentu likmēm, rodas loģisks jautājums – vai obligācijas būtu labs ieguldījums, sagaidot procentu likmju samazināšanu?

Jāseko Vācijas valdības obligācijām

Tā kā obligāciju piedāvājums ir ļoti plašs, lai meklētu atbildi uz šo jautājumu, ir lietderīgi apskatīt atsevišķi obligāciju ienesīguma komponentes - etalona ienesīgumu un kredītriska prēmiju. Etalona ienesīgums ir obligācijas termiņam atbilstošas bezriska obligācijas ienesīgums (par bezriska eiro obligācijām pieņemts izmantot Vācijas valdības obligācijas). Starpība starp obligācijas ienesīgumu un atbilstošo etalona obligāciju ienesīgumu ir kredītriska prēmija – papildus ienesīgums, ko ieguldītājs saņem par to, ka aizdod naudu riskantākam emitentam, nevis Vācijas valdībai. Etalona ienesīgumu galvenokārt ietekmē monetārā un fiskālā politika, inflācija un citi makroekonomiskie rādītāji. Savukārt, kredītriska prēmija ir atkarīga no konkrētā emitenta finanšu stāvokļa, pieprasījuma pēc šīm obligācijām, kā arī no kopējās riska apetītes tirgū.

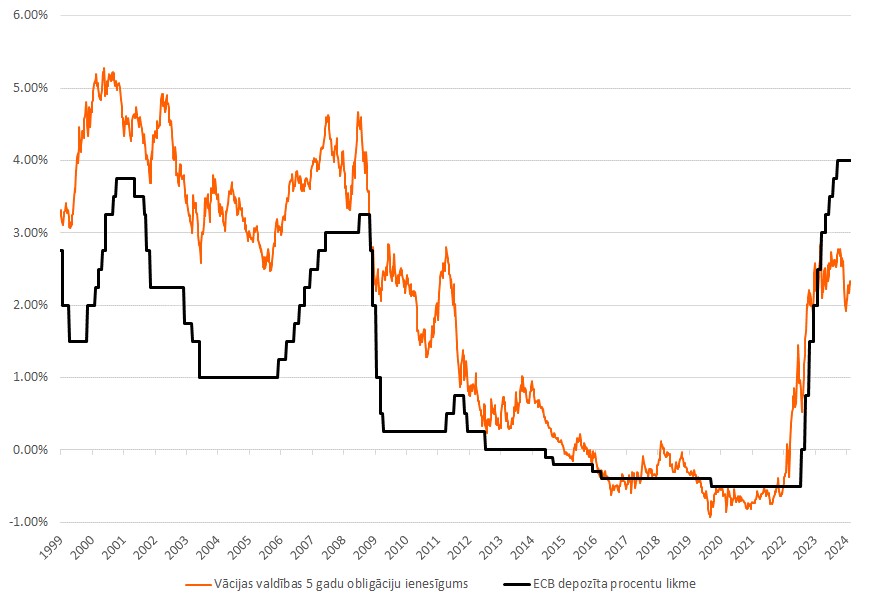

Vēsturiski etalona ienesīgums (attēls nr. 1, Vācijas valdības 5 gadu obligācijas) ir mainījies vienā ritmā ar ECB depozītu likmi. Taču var redzēt, ka etalona obligāciju ienesīgumi jau laicīgi ieceno gaidāmās (un bieži arī gaidītās, bet nerealizētās) izmaiņas ECB noteiktajās procentu likmēs. Piemēram, ECB, uzsākot procentu likmju samazināšanu 2001., 2008. un 2011. gadā, etalona obligāciju ienesīgumi jau bija sākuši samazināties vidēji pusgadu iepriekš, taču turpināja to darīt arī kamēr likmes tika samazinātas. Arī nesenā procentu likmju paaugstināšana etalona obligāciju ienesīgumos ir bijusi iecenota kā īslaicīga (Vācijas valdības 5 gadu obligāciju ienesīgums augstākajā punktā sasniedza tikai 2,9%), un ienesīgumu kritums pēdējo mēnešu laikā atspoguļo sagaidāmo ECB procentu likmju samazināšanu.

Jāvērtē iecenotā procentu likmju trajektorija

Šobrīd etalona obligācijas ieceno ECB depozīta procentu likmes samazināšanu līdz līmenim nedaudz virs 2% tuvāko divu gadu laikā. Lai izlemtu, vai ir labs brīdis ieguldīt zema riska valdības obligācijās, jāizvērtē, vai iecenotā procentu likmju trajektorija atbilst tam, ko jūs sagaidāt. Ja procentu likmes tiks samazinātas straujāk un/vai zemāk, etalona obligāciju cenām ir potenciāls īstermiņā pieaugt, bet, turot tās līdz dzēšanai, realizētais ienesīgums būs augstāks, nekā visu šo laiku atkārtoti ieguldot īstermiņa valdību obligācijās. Savukārt, ja ECB būs piesardzīgāka ar procentu likmju samazināšanu, tas negatīvi ietekmēs etalona obligāciju cenas un dos iespēju tās nākotnē iegādāties lētāk, piefiksējot augstāku ienesīgumu, nekā pieejams šobrīd.

Attēls 1: ECB depozīta procentu likme un Vācijas valdības 5 gadu obligāciju ienesīgums

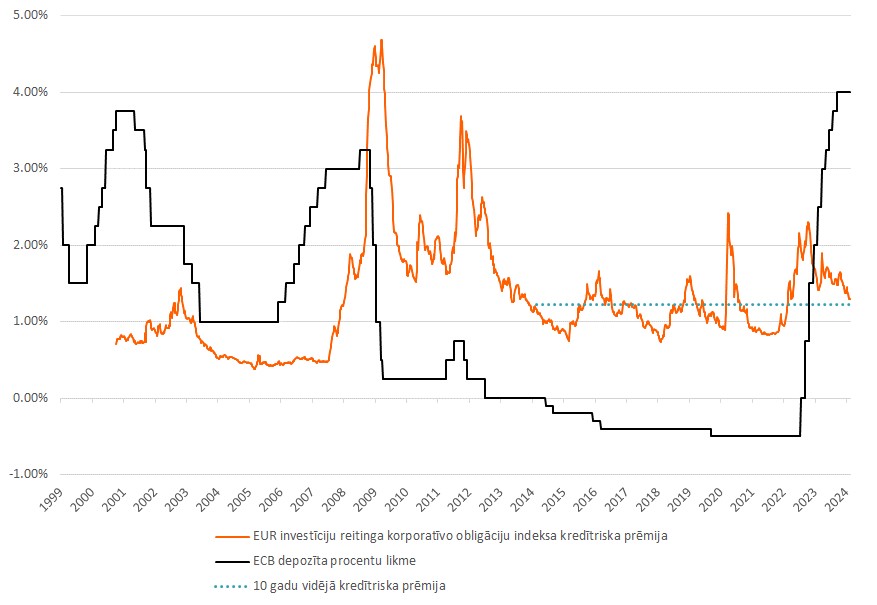

Obligāciju kredītriska prēmiju un ECB procentu likmju dinamika nav tik ritmiska, kā etalona obligāciju ienesīgumiem. Pretēji etalona obligāciju ienesīgumiem, procentu likmju samazināšanas apstākļos kredītriska prēmijām (attēls 2, EUR investīciju reitinga korporatīvo obligāciju indeksa kredītriska prēmija) ir tendence pieaugt. Tas skaidrojams ar to, ka kredītriska prēmijas ietekmē faktori, kas lielā mērā darbojas pretēji monetārajai politikai. Centrālās bankas paaugstina procentu likmes, kad ekonomiskā aktivitāte ir augsta un tā veicina inflācijas pieaugumu. Parasti šajos apstākļos investoru riska apetīte ir augsta, uzņēmumu finanšu stāvoklis uzlabojas un pieprasījums pēc to obligācijām pieaug, kā rezultātā kredītriska prēmijas samazinās. Augstas procentu likmes ar laiku dara savu darbu, ekonomiskā izaugsme bremzējas un ar vien vairāk uzņēmumiem pasliktinās finanšu stāvoklis.

Procentu likmju samazināšanas periods parasti ir saistīts ar neskaidrību

Visbiežāk centrālās bankas sāk samazināt procentu likmes, tad kad ekonomisko izaugsmi jau draud nomainīt recesija. Investori, vēloties samazināt ieguldījumu risku, pārdod riskantākās obligācijas un naudu izvieto drošākās, bieži, valdību obligācijās. Rezultātā, procentu likmju samazināšanas periods parasti ir saistīts ar neskaidrību par tālāko ekonomikas attīstību, investoru riska apetīte ir zema un pircējus riskantākām obligācijām var atrast tikai pie zemākas cenas, kas atspoguļo augstāku kredītriska prēmiju.

Inflācijas uzliesmojuma ietekmē 2022. gadā kredītriska prēmijas strauji pieauga, taču, saglabājoties noturīgai ekonomiskajai izaugsmei, kredītriska prēmijas kopš 2022. gada beigām ir būtiski samazinājušās. Skatoties vēsturiskā perspektīvā, šobrīd kredītriska prēmijas atrodas nedaudz virs pēdējo 10 gadu vidējā līmeņa.

Attēls 2: ECB depozīta procentu likme un EUR investīciju reitinga korporatīvo obligāciju kredītriska prēmija

No vēsturiskajām sakarībām var secināt - ja ECB izdosies laicīgi samazināt procentu likmes un izpildīt “mīksto piezemēšanos”, tad šobrīd ieguldījumi gan valdību, gan korporatīvajās obligācijās varētu būt godīgi novērtēti un nesagādāt būtiskus pārsteigumus tuvākajā nākotnē. Gadījumā, ja ekonomiskā aktivitāte saglabāsies augsta un ECB tomēr nebūs pamata samazināt procentu likmes tik ātri un/vai tik strauji, kā šobrīd gaidīts, tad ieguldījumiem korporatīvajās obligācijās vajadzētu sniegt augstāku atdevi nekā ieguldījumiem zema riska valdību obligācijās. Savukārt, ja ekonomiskā aktivitāte samazināsies straujāk, nekā gaidīts, un ECB procentu likmes samazinās straujāk un/vai vairāk, nekā šobrīd iecenots, tad izdevīgāk būtu ieguldīt zema riska valdību obligācijās, bet ieguldījumus korporatīvajās obligācijās būtu labāk atlikt līdz brīdim, kad to kredītriska prēmijas būs pieaugušas.